据IPO早知道消息,催收服务提供商湖南永雄资产管理集团有限公司(以下简称“永雄”)已确认将推迟赴美IPO进程,具体上市时间未定,或将选择于明年重新上市。

按此前拟定的计划,永雄将于北京时间11月20日晚间正式在纽交所挂牌上市,证券代码为“YXR”。不过在20日当天,永雄决定因需要向SEC提供补充资料且来不及收到回复,故将上市日期顺延一天;而在北京时间21日早上,永雄决定再次推迟挂牌日期,具体时间未定。

一知情人士表示,永雄本可以选择进一步降低募资规模以顺利按原计划上市,不过永雄选择放弃并将在明年合适的窗口期择机上市。

美东时间11月19日,永雄向美国证券交易委员会(SEC)递交了更新后的F-1招股文件,计划发行928.2万股美国存托股票(ADS),发行区间为每股7.75美元至9.75美元,至多募资9050万美元,这一数字已比其首次递表时的近2亿美元减少一半。

此外,包括德意志银行、招商银行(24.46, 0.12, 0.48%)、Raymond James、AMTD尚乘(8.2, 0.20, 2.50%)集团、SunTrust Robinson Humphrey担任此次IPO的联席主承销商,另有光大新鸿基、老虎证券(3.7, 0.08, 2.21%)、国泰君安国际等7家投行参与IPO承销,同时公司副董事长张化桥有意以IPO价格购买不超过500万美元的ADS。

招股书援引艾瑞咨询的数据称,按截至2019年6月30日的应收账款总额和催收专员人数而言,永雄是中国最大的拖欠信用卡应收款催收服务提供商。

截止2019年6月30日,永雄为中国前十大商业银行中的七家提供催收服务,同时也为国内知名在线消费金融公司提供催收服务。同期永雄在全国29个城市设有34个运营中心,其中共有10915名全职催收人员,占公司员工总数的95%。

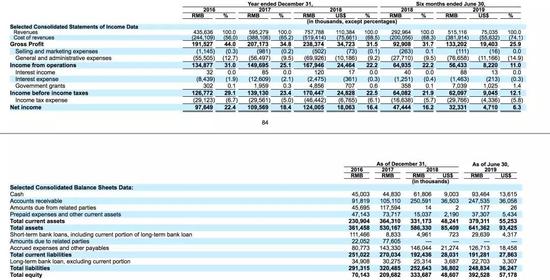

财务数据方面,永雄在2017年和2018年的营收分别为5.95亿元和7.58亿元人民币;净利润分别为1.09亿元和1.24亿元人民币。2019年上半年,永雄的营收为5.15亿元,同比增长75.8%,不过净利润则从2018年同期的4744万元减少31.9%至3233万元。

从收入结构来看,信用卡催收佣金收入是永雄最主要的收入来源,不过在过去3年的收入占比也在不断降低,分别从2017年的96.6%降至2018年的80.5%,直至2019年上半年这一数字已降至72.3%。

相比之下,永雄为在线消费金融公司提供催收服务的收入占比则逐年递增,在2017年、2018年和2019年上半年的占比分别为3.1%、19.5%和27.7%。

此外,永雄的催收佣金率始终维持在一个较高的水平,在2017年、2018年和2019年上半年的佣金费率分别为44.3%、39.8%和35.3%。

永雄表示,此次IPO募集所得资金将主要用于扩充运营中心的范围,并将升级技术和IT架构,另有10%则用于一般公司营运用途。

评论(0)