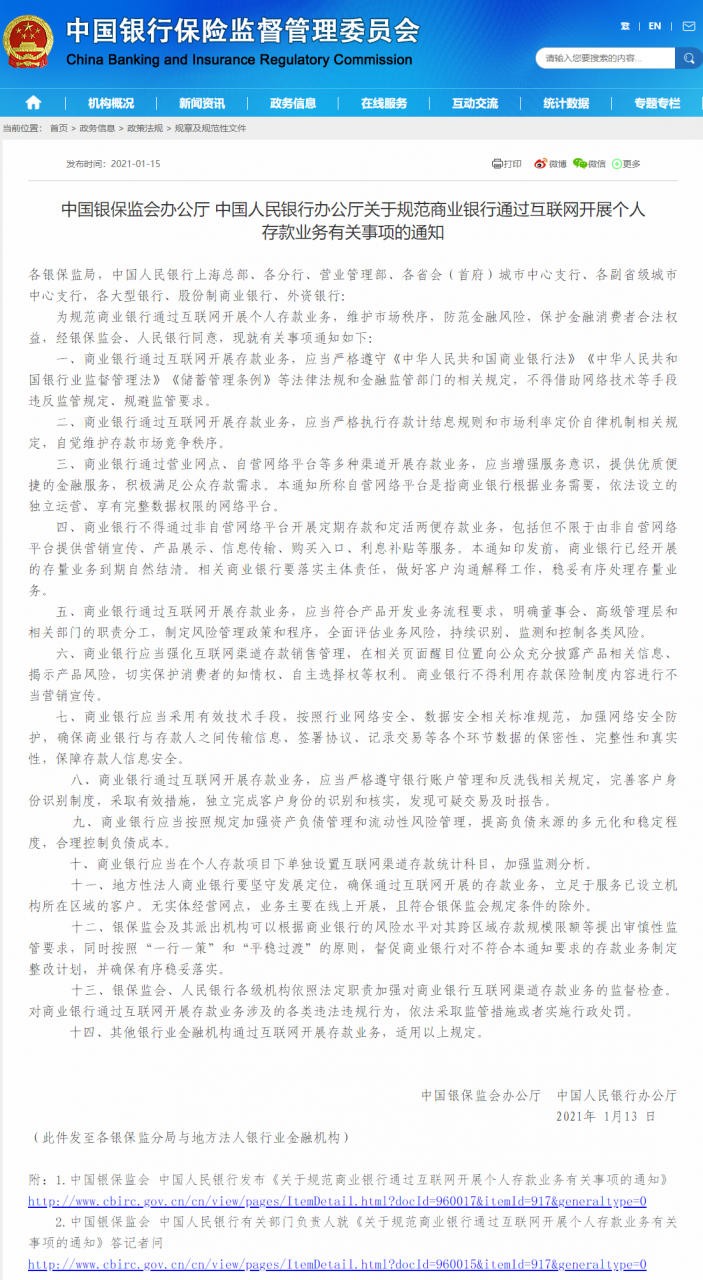

在一些互联网平台先后撤下银行存款产品后,金融管理层进一步对相关业务“一槌定音”。记者今日从监管部门获悉,银保监会、人民银行近日联合印发《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》(下称《通知》)。

《通知》明确,商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务,包括但不限于由非自营网络平台提供营销宣传、产品展示、信息传输、购买入口、利息补贴等服务。

这意味着,金融消费者不再能通过支付宝、腾讯理财通、京东金融、度小满金融等平台购买一度火爆的互联网存款产品。

而对于已经通过商业银行非自营网络平台进行存款的消费者,银保监会、人民银行有关部门负责人表示,商业银行通过非自营网络平台已经办理的存款业务,到期后自然结清。在此期间,相关存款依法受到保护,消费者可以依据法律规定和存款协议到期取款或者提前支取。商业银行应当继续提供查询、资金划转等相关服务,切实保障消费者合法权益。

规模激增、“无照驾驶”

近年来,商业银行为适应互联网金融发展的趋势,陆续通过互联网销售个人存款产品,在拓宽银行获客渠道、提高服务效率等方面进行了有益探索。

银保监会、人民银行有关部门负责人表示,相关业务在发展过程中,暴露出一些风险隐患,比如产品管理不规范、消费者保护不到位等。

针对相关业务风险,金融管理部门人士已多次发声。去年末,央行金融稳定局局长孙天琦曾表示,互联网金融平台开展此类金融业务,属“无照驾驶”的非法金融活动,也应纳入金融监管范围。

他认为,通过互联网平台吸收存款的银行主要为地方中小银行甚至村镇银行,借助互联网平台的流量优势,部分银行存款规模得以快速增长,有的平台存款规模占其各项存款比重达83%。其中,异地存款占绝大部分。部分中小银行依靠平台存款弥补了流动性缺口,一定程度上替代了同业融资。

有的中小银行去年4月才开通互联网平台存款业务,短短几个月时间已吸收存款200多亿元,占其各项存款的比例快速攀升至25%。

从野蛮生长到销声匿迹

曾经野蛮生长的行业迎来了金融管理部门的统一规范。在非银行自营网络平台售卖的互联网存款产品,即将销声匿迹。

《通知》明确,商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务。

《通知》所指自营网络平台,是指商业银行根据业务需要,依法设立的独立运营、享有完整数据权限的网络平台。

银保监会、人民银行有关部门负责人表示,目前,保险公司、基金公司等通过非自营网络平台销售相关产品受到相应监管。存款作为最基础的金融服务,理应受到更为严格的监管。

“商业银行通过非自营网络平台开展存款业务,是互联网金融快速发展的产物,最近业务规模增长较快。但该业务在发展过程中也暴露出一些风险隐患。”上述负责人具体指出,涉嫌违反相关监管规定和市场利率定价自律机制相关要求,突破地方法人银行经营区域限制,并且非自营网络平台存款产品稳定性较差,对商业银行的流动性管理也带来挑战。

在招联金融首席研究员、复旦大学金融研究院兼职研究员董希淼看来,通过非自营网络平台开展存款业务,带来的负面影响主要包括:

一是扰乱存款市场竞争秩序,可能导致“靠档计息”、“高息揽储”等不规范行为。

二是加重银行负债成本。从中小银行的角度看,部分中小银行吸收高成本存款,如果资产负债管理能力跟不上,会影响其发展的稳健性和可持续性;地方性银行通过网络平台,将存款业务扩展到全国,突破经营区域限制,也与回归本地的精神和原则不符。这也加大了中小银行流动性管理的压力。

但上述负责人也明确,商业银行与非自营网络平台进行合作,通过开立Ⅱ类账户充值,为社会公众购买服务、进行消费等提供便利,这部分业务不受影响,可继续开展。

据悉,金融管理部门始终坚持审慎包容的监管导向,支持商业银行按照依法合规、风险可控的原则与非自营网络平台开展业务合作,更好地支持实体经济发展、服务人民生活。同时,依法将金融活动全面纳入监管,对同类业务、同类主体一视同仁。

《通知》还明确,商业银行通过互联网开展存款业务,应当严格执行存款计结息规则和市场利率定价自律机制相关规定,自觉维护存款市场竞争秩序。地方性法人商业银行要坚守发展定位,确保通过互联网开展的存款业务,立足于服务已设立机构所在区域的客户。无实体经营网点,业务主要在线上开展,且符合银保监会规定条件的除外。

已办理相关业务的到期后自然结清

那么,《通知》的发布,对于已经通过商业银行非自营网络平台进行存款的消费者有何影响?

根据《通知》,商业银行通过非自营网络平台已经办理的存款业务,到期后自然结清。

“在此期间,相关存款依法受到保护,消费者可以依据法律规定和存款协议到期取款或者提前支取。商业银行应当继续提供查询、资金划转等相关服务,切实保障消费者合法权益。”银保监会、人民银行有关部门负责人表示。

目前,相关商业银行通过非自营网络平台开展的存款业务规模不一,各自的经营状况也有所差别。为避免次生风险,《通知》明确监管部门可根据相关商业银行的风险水平,按照“一行一策”和“平稳过渡”的原则,督促商业银行稳妥有序整改。

董希淼认为,总体上,《通知》较为严格。一是将银行互联网定期存款业务严格限定于自营网络平台(官网、手机银行等)。二是,地方性银行开展互联网存款业务应立足于服务已设立机构所在区域的客户。

他表示,但《通知》在对存量业务整改方面实事求是,允许到期自然结清,有助于银行稳妥整改、安全过渡,保持流动性平稳有序,也有助于保护储户的合法权益。同时,《通知》对互联网银行采取一定豁免措施,与《商业银行互联网贷款管理暂行办法》对互联网银行的豁免精神一致,有助于鼓励互联网银行良性创新。

延伸阅读:

互联网存款“刹车” 民营银行负债困局待解

记者 魏倩 孙忠

去年末,监管高层多次发声,警示互联网存款风险。也有地方监管发文明确各类型银行机构不得通过第三方互联网平台吸收存款。包括蚂蚁金服在内的多家互联网平台下架互联网存款产品。

近年来,这一产品已成为中小银行特别是民营银行吸收存款的重要渠道。这一“刹车”,将给民营银行带来什么影响?互联网存款产品下架,对中小银行特别是民营银行而言,影响几何?

记者从一家民营银行相关人士处了解到,互联网平台撤下存款产品,对该行短期内影响不大,但长期来看,后续很难再有存款增量,负债端的压力会逐渐显现。

另一家民营银行相关人士向记者表示,肯定会对该行负债端产生影响,但会带来多大影响目前还不好预估。

民营银行只能设立1家线下网点,客户积累少,揽储渠道窄,负债端主要靠同业融资,成本较高。这些年以来,民营银行发展一直囿于“负债来源单一、资本补充工具少”发展困局。2018年,重庆富民银行牵手京东金融(现为京东数科),推出互联网存款产品,为这类银行解决负债端困境打开了一扇窗。

从部分民营银行披露的经营数据来看,显然是尝到过“甜头”。

例如,与多个平台合作存款产品的吉林亿联银行是东北首家民营银行。该行2019年年度报告显示,该行存款余额250.58亿元,比年初增加164.01亿元,较年初增长189.47%。富民银行也是得益于吸收存款规模的增长,快速实现扩表,实现盈利。特别是2019年,该行税后净利润2.19亿元,同比增幅高达315.4%。

这样的示范效应让近两年来互联网平台上涌现出众多银行存款产品,比如蚂蚁集团、京东数科、度小满金融、美团金融、腾讯理财通等平台均上线了定存产品,与之合作的大多是中小银行特别是民营银行。如此前与京东数科合作的银行大部分都是民营银行,包括中关村银行、振兴银行、华通银行、华瑞银行、金城银行等。

去年11月,中国人民银行金融稳定局局长孙天琦在一次演讲中披露,加总目前11家头部平台上展示的银行,涉及存款在售的银行50多家,绝大部分为中小银行。

然而这类合作模式一直存有争议,其本质是借助互联网平台流量揽储,这使得中小银行突破地域限制吸储,增加流动性风险等问题,因此被监管部门定调为“无照驾驶”的非法金融活动。去年12月份,互联网平台纷纷下架银行存款产品。

截至目前,全国有19家民营银行开业,各行发展路径分化十分明显,除了微众银行、网商银行等走出差异化发展路径,形成了各自特色并实现盈利外,大部分民营银行发展难言乐观。所谓存款立行,有存款,才有更好的信贷投放能力。此前就有民营银行管理层人士表示,负债的来源渠道还是民营银行发展的首要问题。

互联网存款产品当前全面停摆,无疑让民营银行负债端再陷窘境。前述负债端状况相对较好的受访民营银行人士向记者表示,接下来会围绕已有客户,开发公司存款和零售存款,可能还会加大线下推广力度。

也有部分银行寄希望于,相关部门在即将出台的银行理财产品代销牌照里,能将互联网存款产品销售纳入其业务范畴,从而令这项新兴业务做到持牌运营与合规操作。

评论(0)